Zunehmende Unsicherheit am Kapitalmarkt

Die Bedeutung eines effektiven Risikomanagements für die Begrenzung von hohen Verlusten ist weithin bekannt und in der wissenschaftlichen Literatur sowie der Praxis umfassend belegt. Die massiven Kursabstürze der Aktienmärkte nach Ausbruch der Covid-19 Pandemie, der russische Einmarsch in die Ukraine und die Rückkehr der Inflation, sowie der damit einhergehende Zinsanstieg, haben den Ruf nach Investmentstrategien mit professionellem Risikomanagement und insbesondere einer Verlustbegrenzung wieder lauter werden lassen. Eine Möglichkeit Verluste auf eine vorher definierte Schwelle zu limitieren, bieten sogenannte Wertsicherungsstrategien. Anlagekonzepte, die einerseits Verluste begrenzen und andererseits eine vollständige Partizipation an positiven Marktphasen ermöglichen, gibt es bekanntlich nicht. Wertsicherungsstrategien können jedoch für Anleger, die eine Begrenzung von Verlusten benötigen, einen echten Mehrwert bieten. Sie ermöglichen es diesen Investoren, am Markt teilzuhaben und in Anlagen zu investieren, die ohne eine Wertsicherung aufgrund ihrer Verlustintoleranz nicht in Frage kämen.

Erkenntnisse aus der Kapitalmarktpraxis

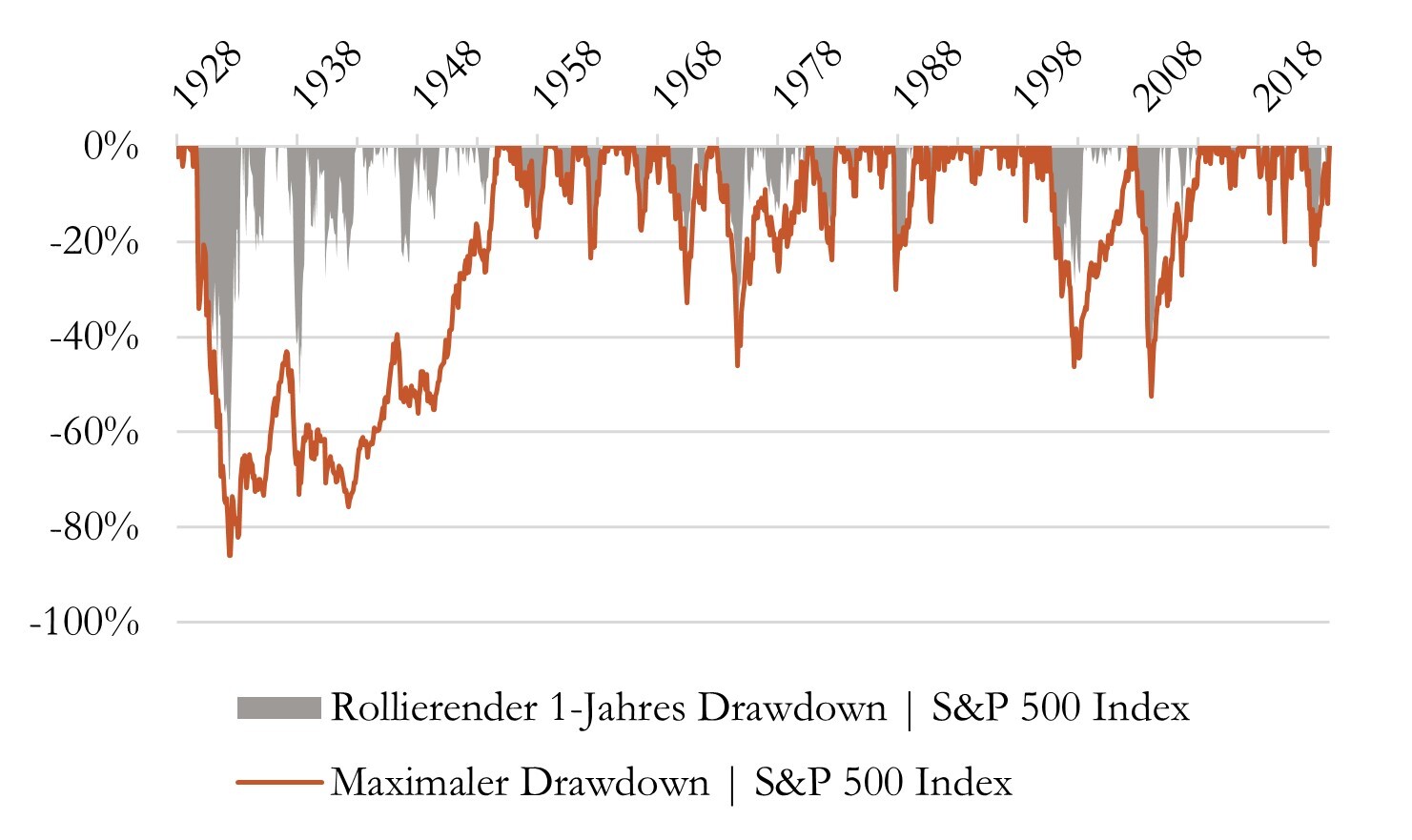

Negative Extremereignisse korrekt vorherzusagen und rechtzeitig taktisch auf diese zu reagieren ist mittelfristig nahezu unmöglich. Hinzu kommt, dass solche Verlustperioden in den meisten nicht risikofreien Anlageklassen häufig gleichzeitig auftreten und damit die Diversifikation genau dann versagt, wenn sie dringend benötigt wird. Eine Begrenzung des absoluten Verlusts ist damit kurzfristig der einzig effektive Schutz vor negativen Extremmärkten. Obwohl auf Drawdowns zumeist auch eine Phase der Erholung folgt, übersteigt der vorübergehende Verlust oft die Risikotoleranz der Investoren.

Abb. 1: Extreme Marktbewegungen können zu hohen Verlusten in kurzer Zeit führen

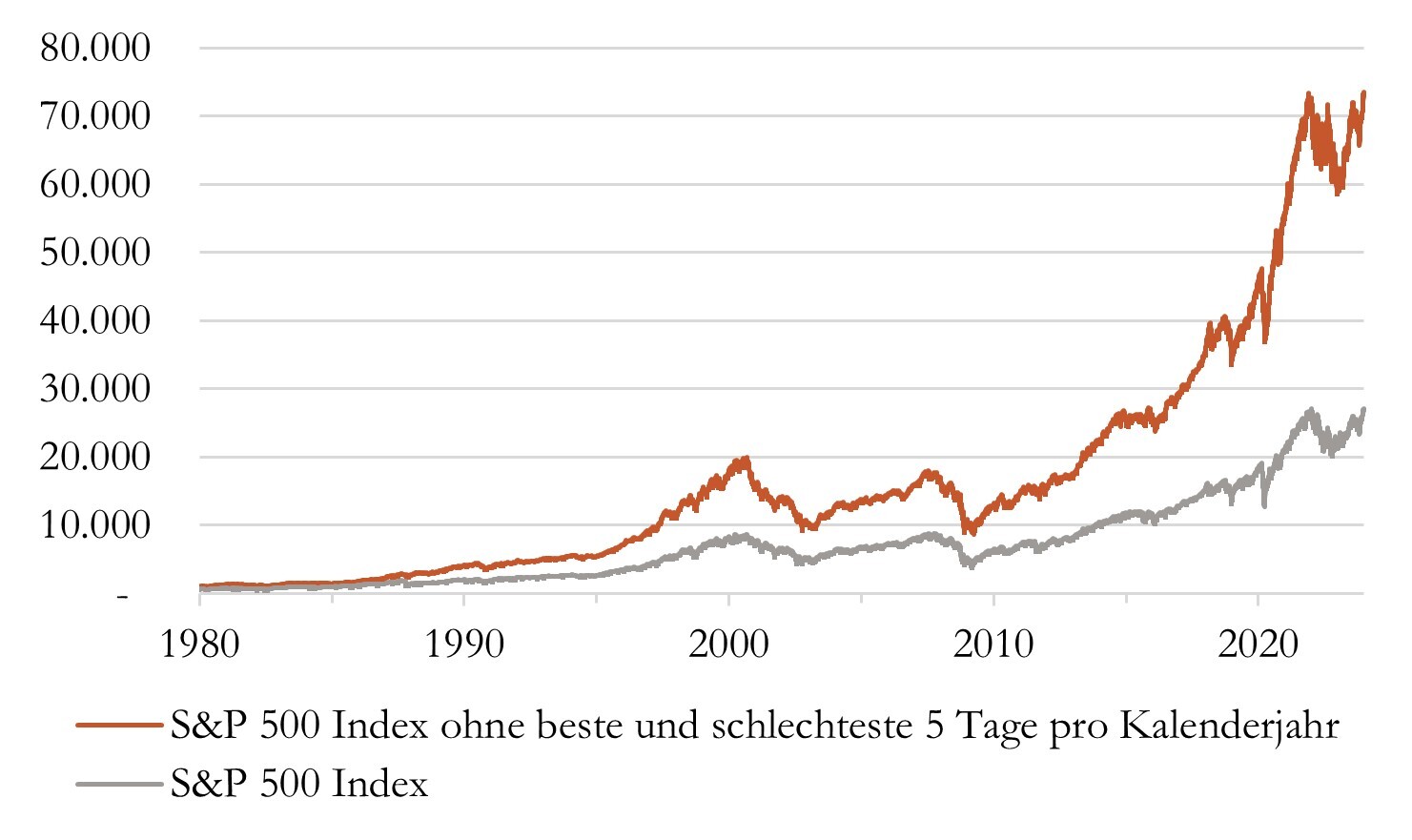

Obwohl die historische Durchschnittsrendite von Aktienmärkten über einen langen Zeitraum hinweg positiv war, haben negative Extremereignisse erheblichen Einfluss auf die langfristige Rendite eines Investors. Dies lässt sich an einem einfachen Beispiel verdeutlichen: Durch das gezielte Ausklammern der jeweils besten und schlechtesten fünf Tage eines jeden Kalenderjahres wäre der S&P 500 Index seit 1928 von anfänglich 100 auf über 60.000 Punkte gestiegen. Im Gegensatz dazu hätte der herkömmliche Index nur knapp 25.000 Punkte erreicht. Daraus lässt sich ableiten, dass die Renditeverteilung weit größere Verluste aufweist als extreme Gewinne – die Renditeverteilung ist nicht symmetrisch. Eine Wertuntergrenze bietet genau hier den Vorteil diese sogenannten Left-Tails über Marktzyklen hinweg zu reduzieren. Auch, wenn dadurch in guten Jahren, verglichen mit einer Strategie ohne Risikomanagement, oftmals etwas weniger Rendite erwirtschaftet wird.

Abb. 2: Negative Extremtage sind bedeutender für die langfristige Rendite als positive

Ein weiterer Faktor, der in den letzten Jahren zu extremeren Bewegungen und damit einer erhöhten Volatilität beigetragen hat, ist die zunehmende Verbreitung von passiven und regelbasierten Investmentansätzen. Indexfonds kontrollieren bereits schätzungsweise 20 bis 30 Prozent des Volumens am US-Aktienmarkt. Je größer die passive Durchdringung des Marktes ist, desto höher wird die Volatilität des Gesamtmarktes, denn die Korrelation der Einzeltitel zueinander steigt und die Diversifikation innerhalb des Index nimmt ab, da Käufe oder Verkäufe zumeist gleichzeitig stattfinden. Hinzu kommt die Dominanz einiger weniger großer Aktien wie Apple, Nvidia oder Alphabet. Durch ihren hohen Börsenwert haben sie häufig eine hohe Gewichtung in Aktienindizes, da diese üblicherweise nach Marktkapitalisierung gewichtet sind. Dies führt dazu, dass die Volatilität großer Aktienindizes zunehmend von wenigen Einzeltiteln beeinflusst wird.

Erwartungen des Anlegers

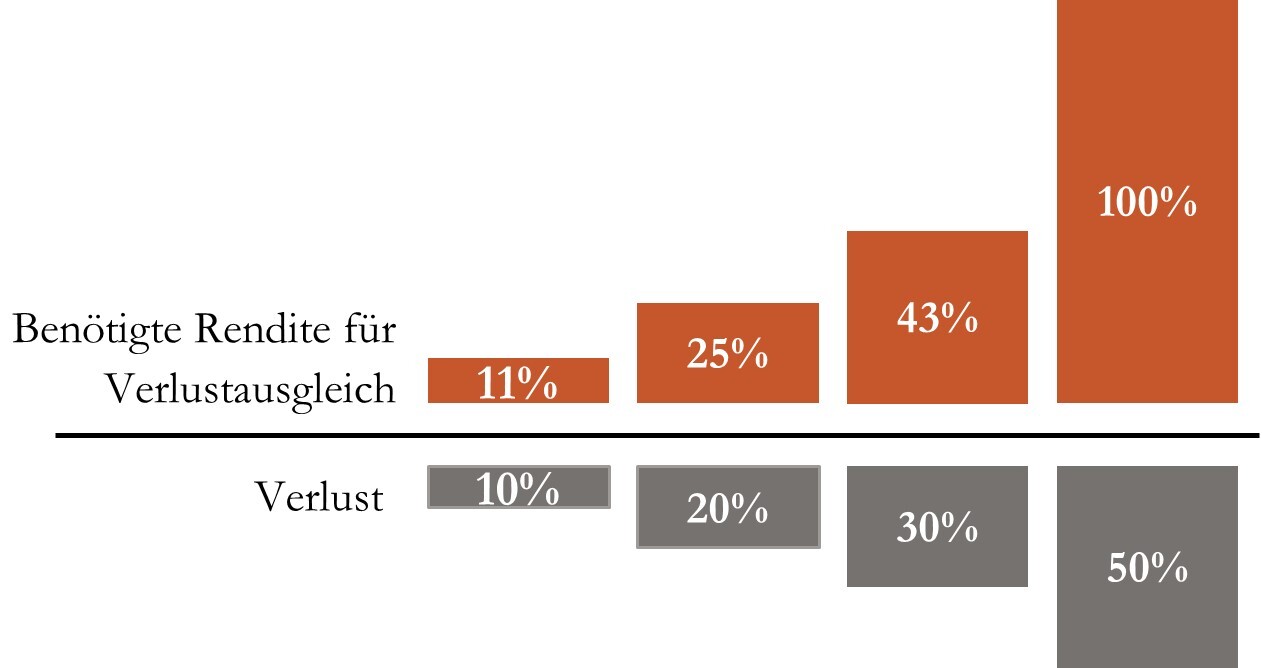

Für viele Anleger steht die erzielbare Rendite im Fokus. Bei langfristigen Anlagehorizonten ist diese Betrachtungsweise sinnvoll, da sich die tatsächliche durchschnittliche Rendite mit zunehmender Anlagedauer häufig dem Erwartungswert annähert. Allerdings kann die kurzfristige Rendite für ein Jahr erheblich von diesem Erwartungswert abweichen, insbesondere bei risikoreicheren und volatileren Anlageinstrumenten. Bei einer Anlage in Aktien mit einer langfristig erwarteten Rendite von 7% p.a. können kurz- und mittelfristige Verluste von 50% oder mehr auftreten. Selbst Portfolios mit einer konservativen Allokation von 30% Aktien und 70% Anleihen erleiden regelmäßig höhere Verluste. Das Jahr 2022 hat gezeigt, dass sogar reine Investment Grade Anleihenportfolios Verluste im zweistelligen Bereich verzeichnen können. Selbst bei langfristigen Anlagehorizonten kann ein vorübergehender Verlust eine bedeutende Rolle spielen. Dabei kann auch der Zeitpunkt des Verlusts für das Erreichen der Anlageziele entscheidend sein. Ein starker Wertverlust eines Aktienportfolios kurz bevor das Geld benötigt wird, beispielsweise für ein Investitionsprojekt oder den Ruhestand, aber auch extreme Anfangsverluste bei größeren Einmalbeträgen sind äußerst nachteilig. Wenn das Anfangskapital beispielsweise um 50% schrumpft, muss es von der neuen Basis aus verdoppelt werden, um das ursprüngliche Vermögen wieder zu erreichen.

Abb. 3: Zusammenhang zwischen eingetretenem Verlust und benötigter Rendite, um diesen auszugleichen

Institutionelle Anleger befinden sich zudem in einem weiteren Dilemma in Bezug auf den Anlagehorizont: Einerseits müssen sie langfristige Anlageziele erreichen, andererseits wird oftmals in Kalenderjahren gedacht und es muss sich in regelmäßigen Ausschüssen für kurzfristig eingegangene Risiken verantwortet werden. Darüber hinaus gibt es Anlegergruppen wie Unternehmen, die Gewinne und Verluste aus Kapitalanlagen im Rahmen ihres Jahresabschlusses offenlegen müssen. In solchen Fällen kann eine im Voraus festgelegte Verlustbegrenzung von Vorteil sein, da es kritisch gesehen wird, wenn solide operative Ergebnisse durch Verluste aus Kapitalanlagen negativ beeinflusst werden, vor allem wenn das Investieren nicht die Kernaktivität des Unternehmens ist.

Portfolioabsicherungen mit Wertuntergrenzen

Die Grundidee einer Absicherungsstrategie ist es, das Portfoliorisiko bei zunehmender Volatilität sowie bei zunehmendem Verlust zu reduzieren. Ziel ist es, eine vorher definierte Verlustschwelle nicht zu unterschreiten. Wenn die Verlustschwelle erreicht wird, landet das Portfolio im sogenannten Cash-Lock. Dies ist der Zustand, in dem ausschließlich in risikofreie Anlagen allokiert wird, sodass der Investor zwar keine weiteren Verluste erleidet, aber auch von etwaigen Gegenbewegungen nicht mehr profitieren kann. Professionell gesteuerte Wertsicherungsstrategien können hier Abhilfe schaffen und haben Mechanismen diesen bestmöglich zu verhindern. Nur so kann der Wiedereinstieg bei einer möglichen Erholung gewährleistet werden.

Funktionsweisen von Wertsicherungskonzepten

Wertsicherungskonzepte lassen sich oftmals in drei Schritte aufgliedern:

- Risikomessung

Im ersten Schritt wird der voraussichtliche Wertverlust des Portfolios über einen vorgegebenen zukünftigen Zeitraum in einem negativen Extremmarkt berechnet.

- Risikoüberwachung

Im zweiten Schritt wird die Risikotragfähigkeit des Portfolios ermittelt. Dazu wird der potenzielle Verlust aus Schritt eins mit dem Risiko verglichen, welches der Anleger bereit ist einzugehen. So kann beurteilt werden, ob im Risikofall die vorher definierte Verlustschwelle unterschritten würde.

- Risikoreduzierung

Sobald festgestellt wird, dass das Risiko des Portfolios dessen Tragfähigkeit überschreitet, erfolgt eine Reduzierung des Portfoliorisikos durch den Abbau oder die Absicherung von Positionen. Dadurch wird erreicht, dass das Portfoliorisiko wieder im Einklang mit dem zulässigen Risiko ist und die Wertuntergrenze nicht unterschritten werden dürfte.

Die Wertsicherungsstrategien verschiedener Anbieter unterscheiden sich in der Umsetzung der oben aufgeführten Schritte, zum Beispiel wie das Risiko genau gemessen oder überwacht wird, ab wann ein Eingriff erfolgt, oder wie das Portfoliorisiko bei Bedarf ab- und wieder aufgebaut wird. Die Unterschiede in den einzelnen Schritten können zu großen, langfristigen Unterschieden in der Rendite führen.

Berenberg Protected Multi Asset Strategy (ProMAS)

Im Fokus der Berenberg ProMAS Wertsicherungsstrategie steht die effiziente Nutzung des zur Verfügung stehenden Risikobudgets. Das Ziel von ProMAS ist neben einem effektiven Risikomanagement die signifikante Verringerung der Wahrscheinlichkeit eines Cash-Locks. Im Gegensatz zu konventionellen Modellen erfolgt die Nutzung des Risikobudgets nach einem proprietären Modell, sodass die Abhängigkeit von einem bestimmten Freigabezeitpunkt reduziert wird. Dies ermöglicht es, Verluste frühzeitig zu begrenzen, um auch von möglichen Erholungsphasen aufgrund des verbleibenden Risikobudgets profitieren zu können.

Durch den langen Live-Track-Record seit 2008 konnte die Strategie über einen langen Zeitraum hinweg weiterentwickelt und getestet werden, um eine solide und nachhaltige Performance zu gewährleisten. Das ultimative Ziel des Mechanismus ist es, dem Investor zu jedem Zeitpunkt die höchstmögliche Partizipation an steigenden Kapitalmärkten zu ermöglichen, ohne das gegebene Risiko zu überschreiten. Mittelfristig kann dies nur erreicht werden, wenn Cash-Locks bestmöglich vermieden werden, da sonst der Wiedereinstieg bei Erholungen nicht möglich ist.

Die Performance von Wertsicherungskonzepten kann sich deshalb in verschiedenen Marktszenarien stark unterscheiden:

- In steigenden Märkten muss kaum eingegriffen werden, deshalb sollte die Performance einer Strategie ohne Wertsicherung ähneln und sich zwischen den Anbietern kaum unterscheiden.

- Volatile und sich seitwärts bewegende Märkte sind für Wertsicherungsstrategien besonders herausfordernd. Hier ist es wichtig, dass die Strategie ihren Investitionsgrad effizient steuert, da es sonst aufgrund der prozyklischen Anpassungen häufig zu kleinen Verlusten ohne große Partizipation an Aufwärtsbewegungen kommen kann. Dies kann schnell zu einer Cash-Lock Situation führen.

- Seine Stärke zeigt das Wertsicherungskonzept bei scharfen Einbrüchen mit anhaltend niedrigem Kursniveau ohne Erholung oder sogar weiter fallenden Kursen. Dann begrenzt es schmerzhafte Verluste ab einer bestimmten Wertuntergrenze. Wenn es nach einem Einbruch jedoch zu einer Erholung kommt, können klassische Wertsicherungsstrategien – sofern überhaupt noch Risikobudget vorhanden ist – nur unterproportional vom Aufschwung profitieren. Es dauert eine gewisse Zeit, bis steigende Kurse wieder neues Risikobudget erwirtschaftet haben, um somit neue Risikopositionen aufbauen zu können. In solchen Erholungen unterscheiden sich verschiedene Anbieter meist stark: Diejenigen, die den Cash-Lock vermeiden konnten, profitieren jetzt von der Aufwärtsbewegung, während diejenigen, die im Cash-Lock gelandet sind, von der Seitenlinie aus zusehen.

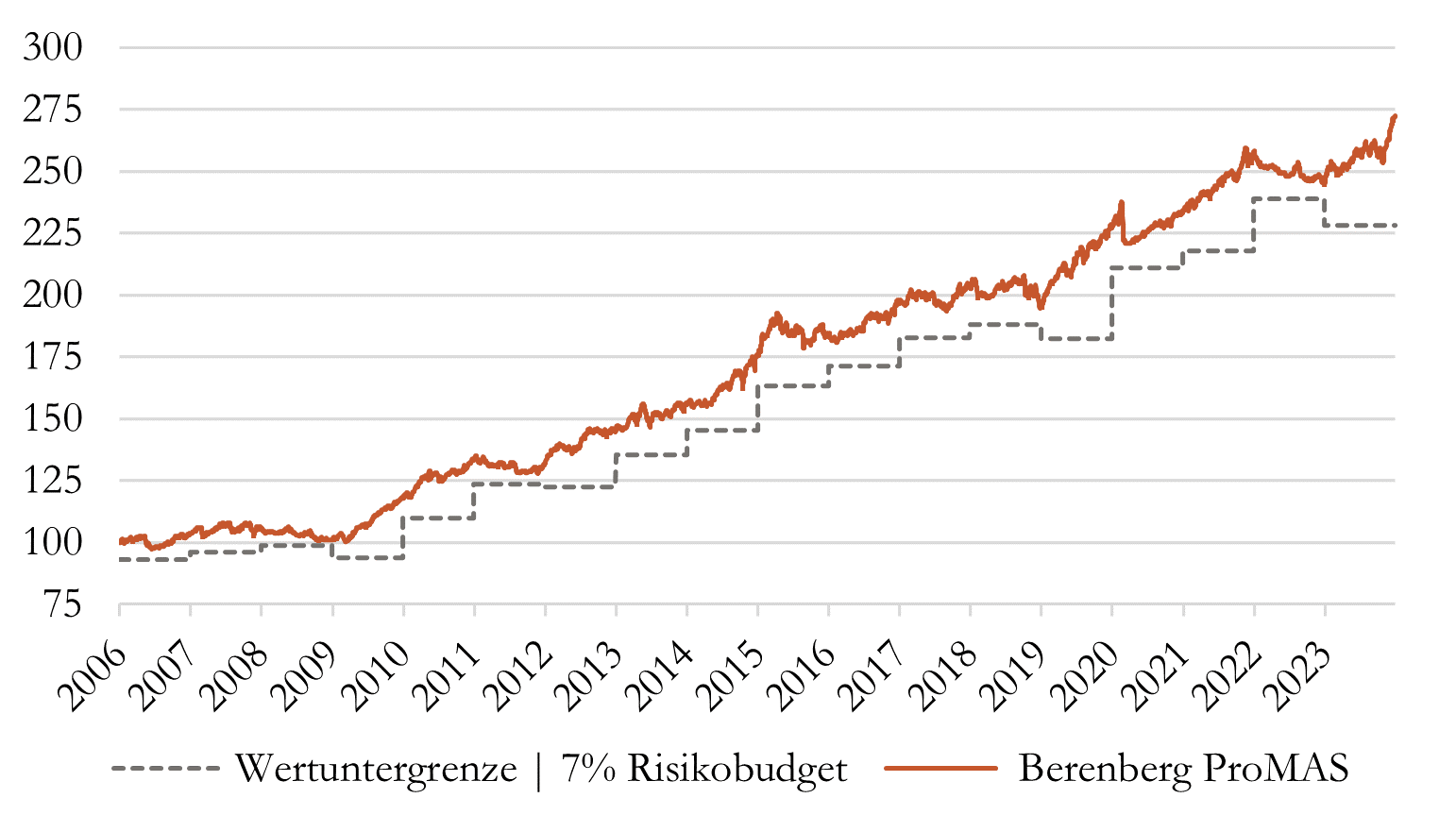

Im Gegensatz zu herkömmlichen Wertsicherungsansätzen konnte die Berenberg ProMAS Strategie im Jahr 2020 von der starken Markterholung profitieren und schloss das Jahr mit einer Rendite von nahezu null ab. Selbst das anspruchsvolle Jahr 2022 konnte die Strategie ohne Cash-Lock beenden.

Abb. 4: Fallbeispiele aus bestehenden Mandaten

Abb. 5: Backtest eines globalen Multi Asset Portfolios

mit Volatilitätsziel von 7% und Berenberg ProMAS Wertuntergrenzensteuerung

Fazit

Trotz einer durchschnittlich positiven Rendite über einen langen Zeitraum gibt es regelmäßig fallende Märkte, die das Portfolio negativ beeinflussen. Wertsicherungsstrategien können dazu beitragen, langfristige Anlageziele zu erreichen und eine bessere Kapitalerhaltung zu gewährleisten. Das aktive Risikomanagement mittels Wertsicherungsstrategien sorgt bei Annäherung an eine vorher definierte Verlustgrenze für eine zunehmend defensivere Ausrichtung des Portfolios. Dadurch können Verluste in fallenden Märkten begrenzt werden. Gleichzeitig ermöglicht dieser Ansatz aber auch die Partizipation an steigenden Märkten.

Die Implementierung von Wertsicherungsstrategien erfordert dabei eine durchdachte und disziplinierte Umsetzung, sowie eine effiziente Wahl der Anlageinstrumente, um sicherzustellen, dass die individuellen Anlageziele sowie die Risikotoleranz des Investors stets eingehalten werden. Die Berenberg ProMAS Strategie kann zusätzlich durch die optimierte Nutzung des Risikobudgets und die damit erheblich reduzierte Wahrscheinlichkeit eines Cash-Locks überzeugen.

Autoren

Philipp Loehrhoff

Philipp Löhrhoff ist seit 2021 als Portfoliomanager im Multi Asset Team tätig. In seinen vorherigen Rollen arbeitete er eng mit institutionellen Investoren zusammen, um maßgeschneiderte Absicherungs- und Investmentlösungen zu strukturieren, entwickeln und zu platzieren. Er ist Experte für quantitative Investmentstrategien sowie Cross-Asset-Lösungen mit besonderem Fokus auf Aktien und Fixed Income. Er arbeitete mehrere Jahre bei Goldman Sachs, BNP Paribas und Natixis in London. Philipp absolvierte seinen Bachelor in Ökonometrie und Wirtschaftsmathematik und seinen Master in Finance und Economics an der London School of Economics and Political Science (LSE).