Auf den Punkt

Die Aktien- und Anleihenerholung seit Ende Oktober ist eine zinsgetriebene Bewertungsausweitung und dürfte nicht der Beginn eines nachhaltigeren Marktaufschwungs sein.

Eine Phase schwächeren Wachstums liegt noch vor einem möglichen Konjunkturaufschwung. Das allgegenwärtige Szenario einer sanften Landung der US-Konjunktur ist weitgehend eingepreist und birgt zahlreiche Risiken.

Mit deutlich positiven Realrenditen und angesichts höherer Wachstums- als Inflationsrisiken ist Zinsduration wieder attraktiver. Auch dürfte bei Wachstumsschwäche ein Gegenlauf von Aktien und Staatsanleihen (temporär) wiederkehren.

Portfoliopositionierung auf einen Blick

Wir sind mit einer defensiven Positionierung ins vierte Quartal gestartet. Als die Aktienmärkte zum Ende Oktober dann bei einer Korrektur um mehr als 10 % seit Ende Juli standen, haben wir die Aktienuntergewichtung von moderat auf nur noch klein reduziert und zeitgleich angesichts der hohen Anleiherenditen die Anleiheposition sowie deren Zinsduration ausgebaut. Der nachfolgenden starken Erholungsbewegung von Aktien und Anleihen laufen wir nun aber nicht hinterher. Der Markt preist den starken Konsens für 2024 bereits weitgehend ein, trotz der zahlreichen Risiken für das Szenario. Deshalb halten wir an einer breiten Positionierung fest, mit Übergewichtungen bei Anleihen und Alternativen Investments wie Gold, Industriemetallen und einer Position, die von einer steileren US-Renditestruktur profitieren würde. Bei Unternehmensanleihen fokussieren wir auf kurze Laufzeiten, denn Risikoprämien dürften sich bei Konjunkturschwäche erneut ausweiten. Bei sichereren Anleihen (Staatsanleihen, Pfandbriefe) setzen wir auf längere Laufzeiten. Auch Schwellenländeranleihen in Lokalwährung bleiben attraktiv. Unser Fokus auf Qualitäts- und Wachstumsaktien dürfte bei schwächerer Wirtschaft und ohne weiter steigende Zinsen profitieren. Mit Blick auf den für später im Jahr erwarteten Aufschwung sind auch die jetzt sehr attraktiv bewerteten Nebenwerte und zyklische Rohstoffe interessant.

Berenberg Asset-Allokation

Viertes Quartal: US-Wirtschaftsschwäche bringt Erholungsbewegung

Im Oktober setzten sich die Trends des dritten Quartals fort. Die US-Wirtschaft war weiter überraschend robust, und mit höherem Emissionsvolumen amerikanischer Staatsanleihen kletterten Renditen weiter – die Realrendite 10-jähriger inflationsindexierter US-Staatsanleihen erreichte 2,5 %. Anleihen und Aktien litten zeitgleich. Ende Oktober waren globale und amerikanische Aktien um mehr als 10 % von den Höchstständen Ende Juli gefallen. Dann schwächten sich die US-Wirtschaftsdaten ab, und die US-Inflation überraschte nach unten. Weitere Zinserhöhungen wurden daraufhin komplett ausgepreist, Zinssenkungserwartungen zogen an. Anleiherenditen gaben deutlich nach, die 10-jährige US-Realrendite fiel auf 2,0 %. Aktien und Anleihen erholten sich deutlich von den Tiefpunkten. Der US-Dollar schwächte sich ab, und Gold, zusätzlich unterstützt vom Ausbruch des Israel-Hamas-Konfliktes, legte deutlich zu. Der Ölpreis fiel trotz des Konfliktes.

2024: Über Schwäche zu Wiederaufschwung, mit Unwegsamkeiten

Für 2024 erwarten unsere Volkswirte eine sanfte Landung der US-Wirtschaft im Winter und einen Aufschwung dann im Verlauf des Jahres 2024. Auch in Europa dürfte die Konjunktur bis zum Frühjahr noch schwach bleiben. Die Inflation dürfte bei schwachem Wachstum langsam weiter zurückgehen, der Zinsgipfel ist vermutlich erreicht. Die Fed dürfte die Zinsen ab dem Frühjahr senken, während die EZB den Geldmarktzins vorerst stabil hält. Dieses Szenario birgt aber viele Risiken. Die jüngst wieder stark verbesserten finanziellen Bedingungen (obere Abb. S. 5) könnten die Landung der US-Konjunktur weiter verzögern und das Narrativ länger hoher Zinsen wiederbeleben. Alternativ dürfte die Welle der hohen (Re-)Finanzierungskosten erst noch auf die Unternehmen, privaten Haushalte und Staaten treffen. Damit könnte die Landung doch weniger sanft werden. Aber selbst, wenn es zur sanften Landung kommt, erwarten wir nicht, dass die Märkte diese konstant einpreisen, sondern, dass es erneut zu Turbulenzen kommt. Zudem bleiben geopolitische Risiken hoch auf der Agenda, und die US-Präsidentschaftswahl ist nur eine von vielen bedeutenden Wahlen im laut dem Economist größten Wahljahr der Geschichte.

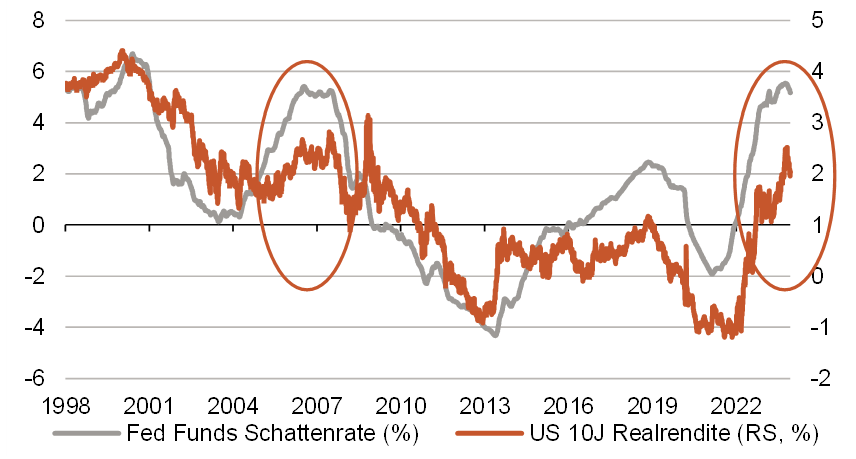

Normalisierte Realrenditen bieten gute Ausgangsposition

Der Anstieg der Anleiherenditen ist die größte Veränderung für Anleger in den letzten Jahren. Durch die geldpolitische Straffung wurde dieser ausschließlich von steigenden Realrenditen getrieben. Der Anstieg um einen weiteren halben Prozentpunkt hat verhindert, dass 2023 ein noch besseres Jahr für Anleger geworden ist (mittlere Abb. S. 5). Die Realrendite liegt nun auf dem Niveau von vor der Finanzmarktkrise und bietet eine gute Ausgangslage für Anleger (untere Abb. S. 5). Dies gilt nicht nur für Anleihen, die hohe laufende Renditen und die Chance auf rückläufige Renditen als Preistreiber bieten, sondern auch für Aktien, insbesondere für zinssensitive Segmente, die stark unter dem Zinsanstieg gelitten haben. Ein weiterer starker Anstieg ist unwahrscheinlich. Ohne eine Rezession und eine starke geldpolitische Lockerung sollten Anleger aber auch nicht auf stark fallende Realrenditen hoffen, denn diesen stehen die sich auftürmende Refinanzierungswelle der USA und deren hohe Neuverschuldung entgegen. Eine schnelle Bewertungsausweitung aufgrund stark sinkender Realrenditen ist nicht zu erwarten. Anleger sollten deshalb besonders auf (strukturelles) Gewinnwachstum und attraktive Bewertungen achten.

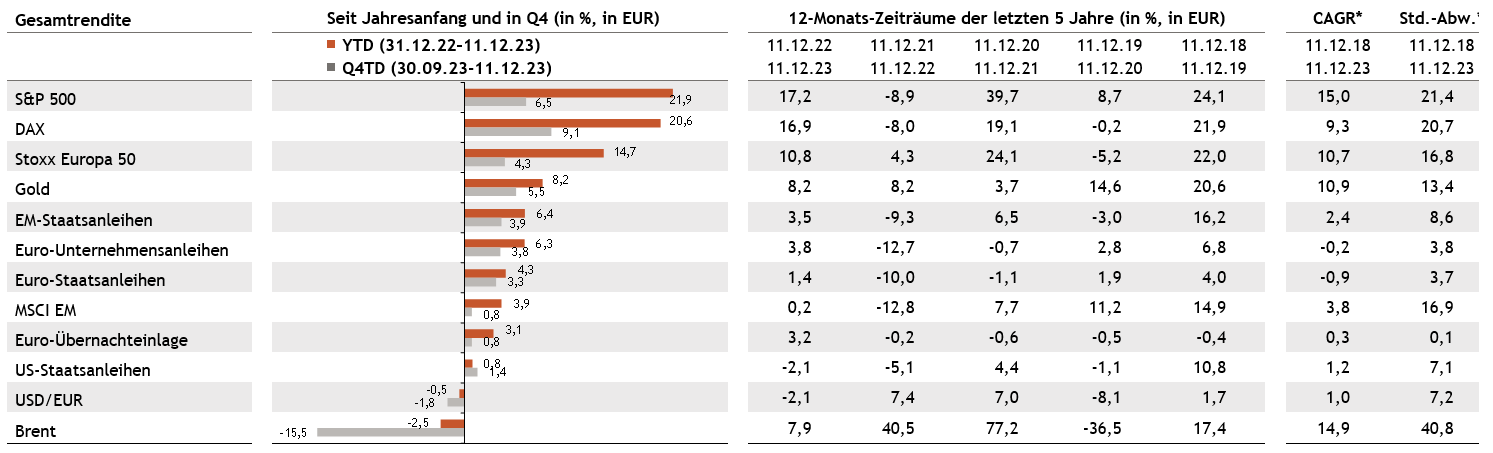

Q4 mit Gegenbewegung zu Q3:

Gold, Aktien und Anleihen stiegen, der US-Dollar und Öl fielen. Viele Anlageklassen positiv seit Jahrestart.

Aktien oder Anleihen, wer macht 2024 das Rennen?

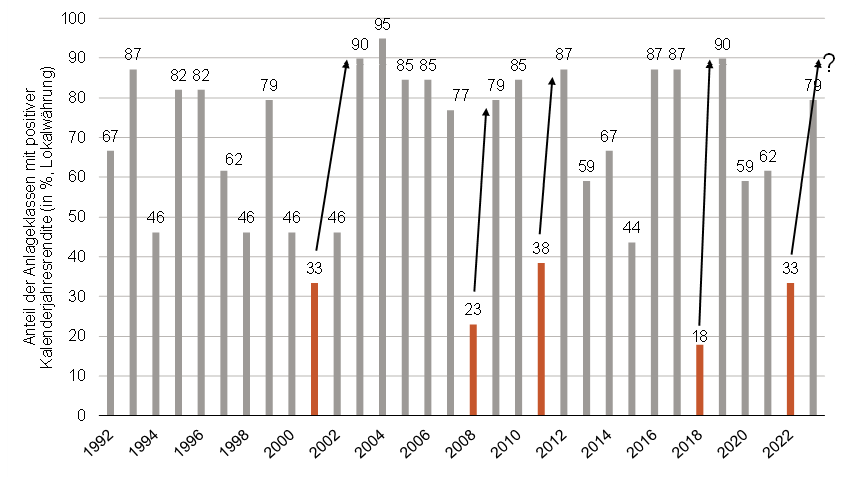

Es herrscht wenig Konsens darüber, ob 2024 Aktien Anleihen schlagen werden oder umgekehrt. Zwar erwartet nach einer Umfrage der Bank of America die Mehrheit der Fondsmanager, dass Anleihen Aktien schlagen. Jedoch unterscheiden sich die Strategen der großen Banken stark in dieser Frage, trotz vergleichbarer Erwartungen für Konjunktur und Geldpolitik. Das ist das Ergebnis dessen, dass Aktien wie Anleihen „nur“ einstellige Renditen erwarten lassen. Eine starke Bewertungsausweitung ist unwahrscheinlich, und die Gewinnwachstumserwartungen im Markt erscheinen zu hoch. Damit entscheiden Nuancen des Makro- und Zinsbildes darüber, wer das Rennen machen sollte. Unser Basisszenario spricht 2024 für moderat positive Renditen aller Anlageklassen, d.h. Aktien, Anleihen, Rohstoffe und Cash. Anleihen könnten in den ersten Monaten und Aktien dann später im Jahr die Nase vorne haben. 2024 würde dann ein großer Anteil aller Anlageklassen positive Renditen generieren (mittlere Abb.). In den Alternativszenarien wären es jeweils nur einzelne Anlageklassen. Deshalb ist gerade jetzt eine breite, ausgewogene Aufstellung sinnvoll. Zeichnet sich beispielsweise eine weniger sanfte Landung der US-Konjunktur ab, dürften Anleihen zunächst deutlich besser laufen. Lockert die Fed hingegen die geldpolitischen Zügel ohne Rezession, dürften sich der US-Dollar abschwächen und risikobehaftete Anlagen, besonders Nebenwerte und Schwellenländertitel, deutlicher zulegen. Bleibt das Wachstum robust und kehrt das Thema länger hoher Zinsen zurück, dürften hingegen größere Unternehmen mit starken Bilanzen und wohl auch Rohstoffe outperformen.

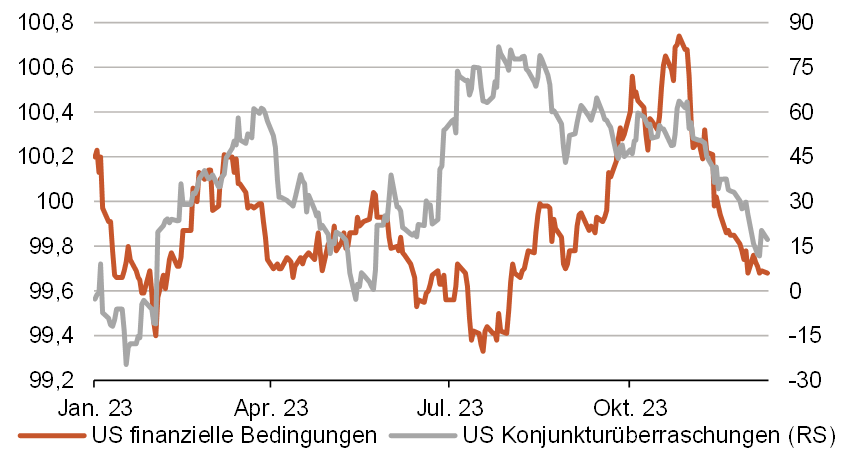

Lockerung finanzieller Bedingungen könnte US-Konjunktur stützen

Der jüngst schwächere US-Dollar und Ölpreis, niedrigere Anleiherenditen und steigende Aktienmärkte könnten der US-Konjunktur erneut Schwung verleihen.

Fokus auf Chancen unter der Oberfläche der Anlageklassen

Innerhalb der Anlageklassen gibt es zahlreiche attraktive Segmente. Nach zwei Jahren starker Underperformance bieten europäische Small und Micro Caps eine attraktive absolute und relative Bewertung bei stärkerem Gewinnwachstum. Sie dürften sich bei fallenden Zinsen und der Perspektive auf einen Wirtschaftsaufschwung deutlich erholen. Auch Pharma, Biotech und Medtech haben stark unter steigenden Zinsen gelitten und profitieren von der alternden Bevölkerung. Lokalwährungsanleihen aus den Schwellenländern und Frontiermärkten bieten zweistellige laufende Renditen sowie die Chance auf Währungsaufwertung, sollte sich der US-Dollar mit schwächerer US-Wirtschaft und weniger restriktiver Fed-Politik abschwächen. Zudem bieten Katastrophen-Anleihen zweistellige Renditen und sind unkorreliert. Silber und Industriemetalle erleben eine erhöhte Nachfrage aufgrund der Energiewende bei gleichzeitig mangelndem Angebot und profitieren von einer wirtschaftlichen Erholung, insbesondere in Asien.

2023 war besser für Multi-Asset-Portfolios, trotz Realzinsanstieg

Nach dem schlechten Jahr 2022 lieferte 2023 ein größerer Anteil aller Asset-klassen (Segmente, Regionen,…) eine positive Rendite.

US-Realrenditen fallen nur stärker, wenn die Fed deutlich lockert

Die Fed Funds Schattenrate bildet den Leitzins und Effekte von quantitativer Lockerung/Straffung ab und zeigt einen starken Gleichlauf mit der Realrendite.

Autor

Prof. Dr. Bernd Meyer

Prof. Dr. Bernd Meyer ist seit Oktober 2017 Chefanlagestratege bei Berenberg und dort im Wealth and Asset Management für die diskretionären Multi-Asset-Strategien sowie die Vermögensverwaltungsmandate zuständig. Prof. Dr. Bernd Meyer war zunächst Leiter der Europäischen Aktienstrategie bei der Deutschen Bank in Frankfurt und London und baute ab 2010 als Bereichsleiter das globale Cross Asset Strategy Research bei der Commerzbank auf. Prof. Dr. Meyer wurde mehrfach ausgezeichnet. So rangierte er mit seinem Team beim renommierten Extel Survey in den Jahren 2013 bis 2017 jeweils unter den besten drei Multi Asset Research Teams weltweit. Prof. Dr. Meyer ist DVFA Investment Analyst, CFA-Charterholder und Gastdozent für „Empirische Kapitalmarktforschung“ an der Universität Trier. Er hat zahlreiche Artikel und zwei Bücher veröffentlicht sowie drei wissenschaftliche Auszeichnungen erhalten.