Das vergangene Jahr war nach dem Hoch 2021 für Kapitalmarkttransaktionen, insbesondere bei Börsengängen, auch IPOs genannt, ein extrem schwaches Jahr.

In den letzten beiden Jahren hat es jedoch eine Zunahme an Transaktionen gegeben, bei dem ein öffentlich gehandeltes Unternehmen übernommen und anschließend von der Börse genommen wurde (Delisting) und sich nunmehr in privater Hand befindet. Finanzakteure sprechen hier von sogenannten Public-to-Private-Transaktionen.

Global haben Aktiengesellschaften im letzten Jahr unter den makroökonomischen Entwicklungen, den Zinserhöhungen der Notenbanken und den Folgen der Inflation sowie des Russland-Ukraine-Krieges besonders gelitten. Daher wurden in jüngster Vergangenheit die attraktiv niedrigeren Bewertungsniveaus an den Kapitalmärkten ausgenutzt, um börsengehandelte Unternehmen in privates Eigentum zu überführen. Prominente Beispiele aus den letzten zwölf Monaten belegen, dass Public-to-Private-Transaktionen weiter an Bedeutung gewinnen. Im Jahr 2022 sorgte ein berühmtes Beispiel für besonderes Aufsehen: Twitter. Der Kurznachrichtendienst wurde von Tesla-Gründer Elon Musk zu einer erstaunlichen Bewertung von 44 Mrd. USD übernommen und verschwand damit von der Börse.

Dieses Phänomen lässt sich allerdings nicht nur in den USA beobachten. Zuletzt erregte auf dem europäischen Markt eine Ankündigung der schwedischen Private Equity Gesellschaft EQT Aufmerksamkeit: EQT und die börsennotierte Dechra Pharmaceuticals gaben bekannt, dass sie sich in Übernahmegesprächen befinden. Zusätzlich verkündeten die deutsche Software AG und das Private-Equity-Unternehmen Silver Lake Ende April die Übernahme durch den Private-Equity-Fonds. Auch Family Offices bzw. Familienunternehmer entdecken diese Art von Transaktion, wie das Beispiel der Übernahme von Home24 durch den Gründer von XXXLutz zeigt. Im Jahr 2022 gab es in der DACH-Region ebenfalls einige P2P-Deals, die wir nachfolgend in Tabelle 1 aufgelistet haben.

Public-to-Private-Transaktionen DACH im Jahr 2022/2023

Die Treiber hinter diesen Transaktionen können vielfältig sein. Während es bei Elon Musk strategische und machtpolitische Gedanken waren, suchen Private-Equity-Gesellschaften wie EQT und Silverlake nach spannenden, günstig bewerteten Zielunternehmen für ihre Fonds. Besonders bei PE-Gesellschaften sorgten die hohen Kapitalzuflüsse ihrer Investoren (sogenanntes Dry Powder) zu einer zunehmenden Konkurrenz an den privaten Märkten und für einen starken Wettbewerb um die besten Deals. Insgesamt lassen sich unserer Meinung nach zwei hauptsächliche Treiber identifizieren, die auch zukünftig für einen Anstieg von P2P-Transaktionen sorgen dürften.

Wachstumskapital auf der Suche nach spannenden Unternehmen

Der Private-Equity-Boom und die Flut an Investoren in dieser Anlageklasse sorgten dafür, dass ein Investitionsstau entstand und geeignete Zielunternehmen für diese Fonds immer weniger werden, wodurch das Dry Powder ansteigt. Dieses belief sich nach einem Report der Unternehmensberatung Bain & Company Ende 2022 auf mehr als 3,7 Billionen Euro. Obwohl das Jahr 2022 vom Russland-Ukraine-Krieg und von der folgenden Inflation geprägt war, erreichte das globale Volumen an Public-to-Private-Transaktionen mit 245 Mrd. USD ein neues Rekordhoch. Der weitere Anstieg dieser Transaktionen beruht – wie zuvor kurz skizziert – auch auf dem Druck von Private-Equity-Firmen, geeignete Zielunternehmen für ihre Fonds zu finden.

Bei der Suche nach „Schnäppchen“ werden nicht nur Private-Equity-Gesellschaften, sondern auch strategische Investoren und Family Offices immer häufiger an den Börsen fündig. Der Vorteil: Es herrscht eine große Vielfalt an Unternehmen, die Aktiennotierungen sind in einigen Sektoren in der Spitze um 60–70 % gefallen und gleichzeitig profitieren Kaufinteressenten von der Markttransparenz, was Bewertung bzw. Marktpreis, Geschäftsergebnisse und Aktionärsstruktur angeht. Wenn die angebotene Übernahmeprämie hoch genug ist und sich abgabewillige Anteilseigner finden, ist der Erfolg einer Transaktion relativ gut kalkulierbar. Der Übernahmeprozess an den privaten Märkten ist hingegen zumeist weniger transparent und findet häufig als anonymes Bieterverfahren statt mit der Gefahr, dass sich ein inflationärer Bieter- und Preiskampf ausbildet.

Attraktive Bewertungen von öffentlichen versus privaten Märkten

Während aktuelle Private-Equity-Portfolios von der bisher nicht stattgefundenen Bewertungsanpassung profitieren, korrigierten die Aktienmarktkurse vor allem im Jahr 2022 bereits deutlich nach unten. Das gilt insbesondere für kleinkapitalisierte Wachstumsunternehmen, die mitunter 60–70 % unter dem Allzeithoch notierten. Hingegen sind die Bewertungen von Unternehmen an den privaten Märkten in Relation stabil geblieben. Eine größere Kurskorrektur hat bisher kaum stattgefunden.

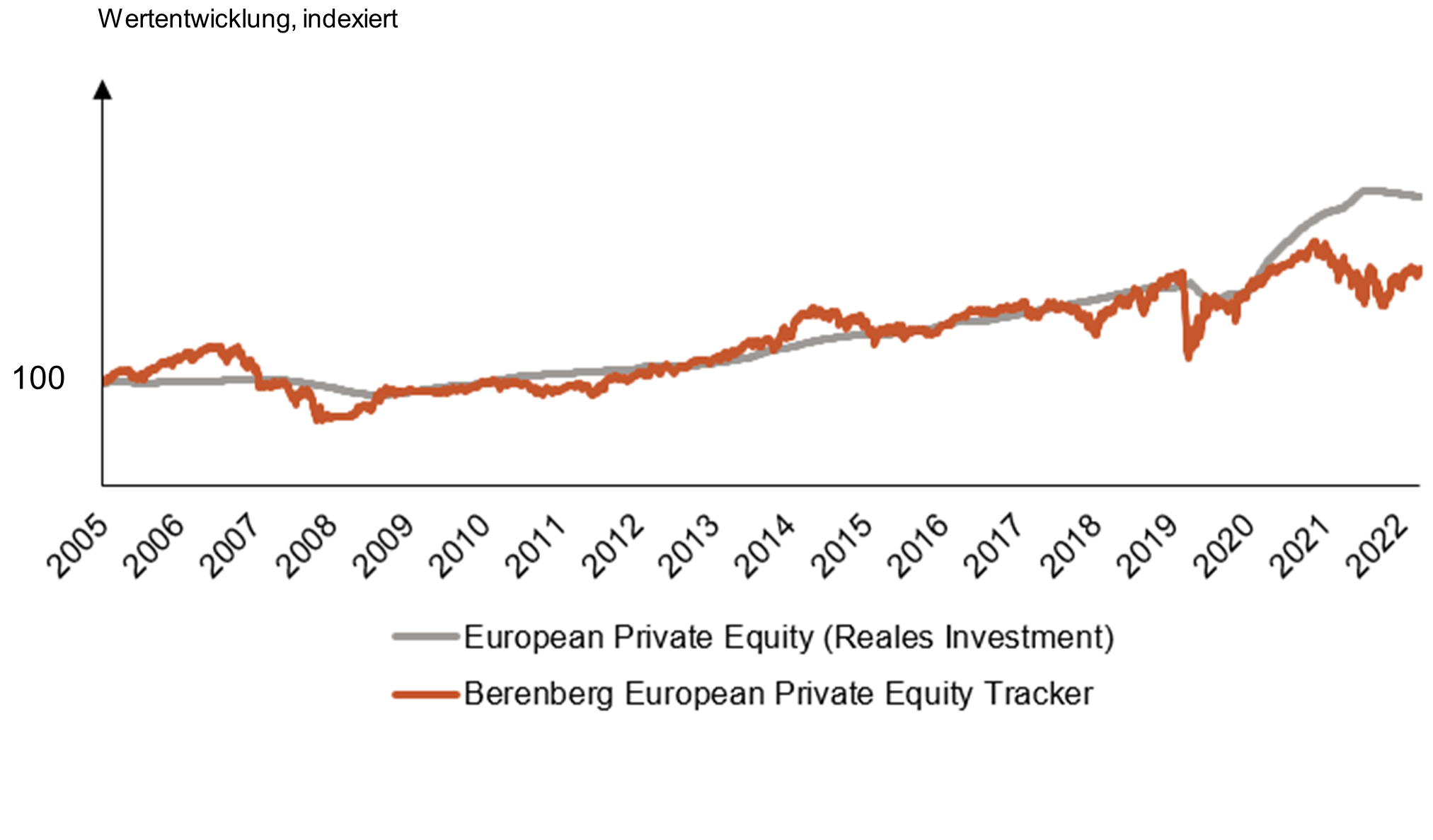

Die Bewertungsdiskrepanz zwischen den Aktienmärkten und den privaten Märkten unterliegt einer Vielzahl von Faktoren und ist insbesondere der Tatsache geschuldet, dass eine tagesaktuelle Bewertung von PE-Investments nicht möglich ist und eine Anpassung der Werte in den Portfolio-Unternehmen von Private-Equity-Fonds zeitversetzt stattfindet. Diese Divergenz in den Bewertungen spiegelt sich auch in der Abbildung 1 wider. So haben wir bei Berenberg einen Private Equity Tracker entwickelt, der aus Sektoren-Indizes besteht und die Entwicklung der Private-Equity-Investments mithilfe eines statistischen Verfahrens nachbildet. Während das reale Referenzportfolio, bestehend aus Private-Equity-Investments, weiter in den Bewertungen stieg, sanken die Bewertungsniveaus an den Aktienmärkten deutlich. Zuletzt ist nach der Markterholung eine leichte Korrektur zu erkennen. Trotzdem bleibt die Bewertungsdiskrepanz signifikant, die nochmals darauf aufmerksam macht, dass das Preisniveau von privaten Unternehmen gegenüber öffentlich gehandelten Unternehmen signifikant erhöht erscheint. Genau diese Entwicklungen haben sich Finanzinvestoren auf der Suche nach attraktiven Zielunternehmen zu Nutze gemacht, so dass die Anzahl der Public-to-Private-Transaktionen gestiegen ist.

Grafik 1: Market-to-Market-Modellierung von European Private Equity

Übernahmeprämien bei Public-to-Private-Transaktionen: Bewertungsniveaus zuletzt gestiegen, aber immer noch deutlich unter Höchstständen von 2021

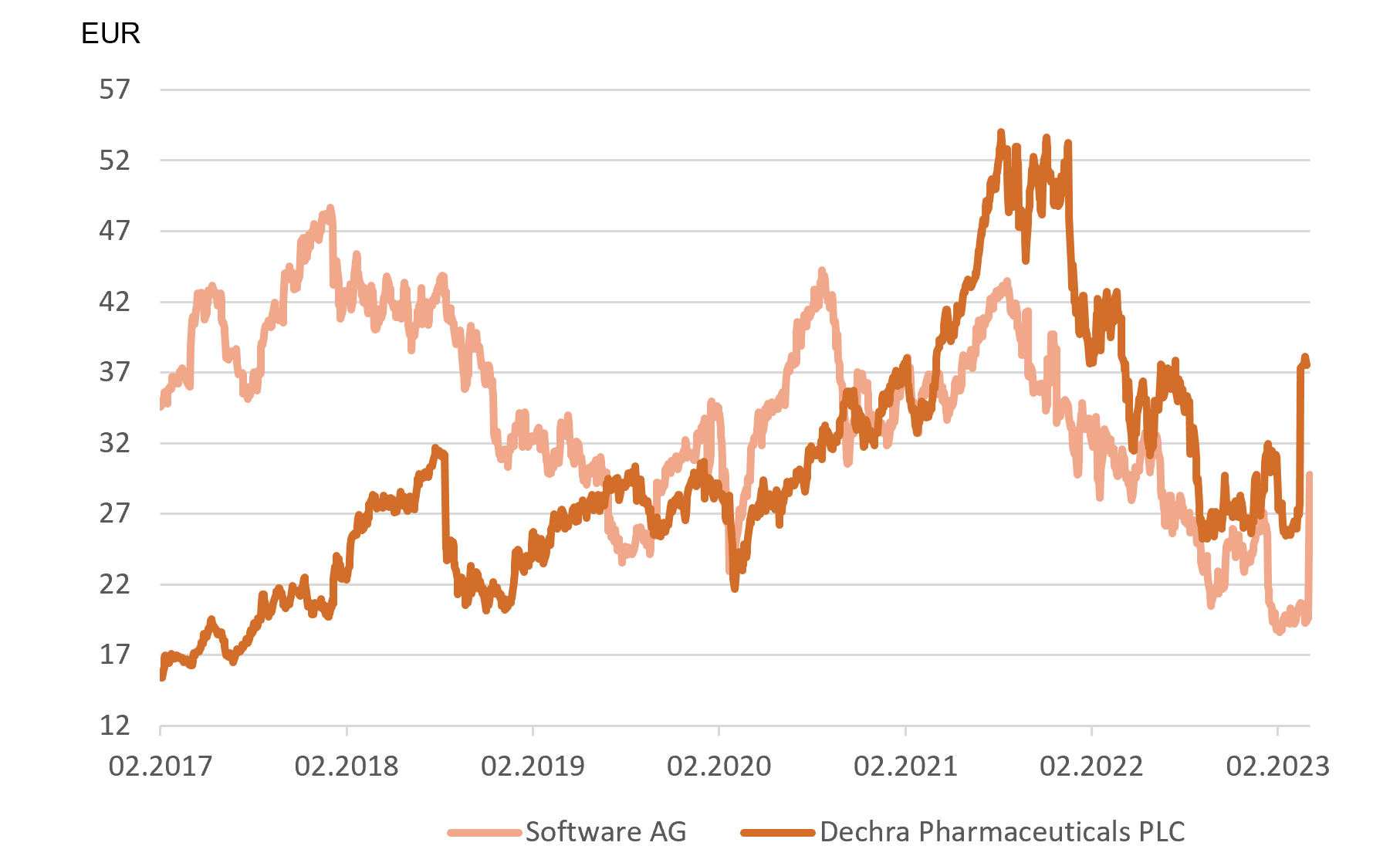

Das aktuelle Kapitalmarktumfeld erlaubt zwar eine Unternehmensübernahme an den Börsen zu häufig günstigeren Bewertungsniveaus, jedoch muss beachtet werden, dass mitunter eine signifikant höhere Übernahmeprämie an die bisherigen Anteilseigner unterbreitet werden muss. Während die durchschnittliche Übernahmeprämie bei deutschen Börsennotierungen 2021 rund 13 % betrug, stieg sie im Zuge der Aktienmarktkorrekturen im Jahr 2022 auf rund 31 % (Quelle: Noerr Public M&A Report Q1 2023). Als Basis dient hier der jeweilige 3-Monats-Durchschnittskurs vor Veröffentlichung des freiwilligen Übernahmeangebots oder der jeweilige 6-Monats-Durchschnittskurs bei Delisting-Erwerbsangeboten (vgl. § 39 Abs. 3 BörsG). Bei der Übernahme der Software AG würde die Übernahmeprämie beispielsweise bei über 60 % liegen (Stand 4. Mai 2023) und bei Dechra Pharmaceuticals 44 %, was mit Blick auf die historischen Bewertungen immer noch attraktiv erscheint (siehe Grafik 2).

Grafik 2: Kursentwicklung Dechra Pharmaceuticals PLC und Software AG

Als Zwischenfazit lässt sich festhalten, dass reichlich vorhandenes Wachstumskapital auf das knappe Gut der zunehmend attraktiv bewerteten Wachstumsunternehmen an den Börsen trifft. Auch wenn die Übernahmeprämien in den letzten Monaten gestiegen sind, liegen die Bewertungsniveaus unter Einbeziehung der Übernahmeprämien der Unternehmen zum Teil aber noch deutlich unter den Höchstständen von 2021.

Konkrete Möglichkeiten zur Umsetzung einer P2P-Transaktion

Bei Public-to-Private-Transaktionen sollten Investoren zusätzlich die gesetzlichen Prozesse der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) für Unternehmensübernahmen berücksichtigen.

So existieren bei einer Public-to-Private-Transaktion drei Angebotsverfahren: das sonstige Erwerbsangebot, das Übernahmeangebot und das Pflichtangebot. Darüber hinaus gibt es seit dem 26. November 2015 das sogenannte Delisting-Erwerbsangebot als Spezialfall des sonstigen Erwerbsangebots. Die Übernahme von Kapitalgesellschaften beschränkt sich somit nicht allein auf den gesamtheitlichen Erwerb der Gesellschaftsanteile. Vielmehr können strategische Investoren und Family Offices das aktuelle Marktumfeld auch nutzen, um die Position eines größeren Ankerinvestors einzunehmen. Eine aussichtsreiche Methode für den Aufbau einer signifikanten Position bei einem Unternehmen ohne eine Komplettübernahme ist das nach dem deutschen Wertpapiererwerbs- und Übernahmegesetz (WpÜG) vorgesehene Erwerbsangebot. Dabei wird ein Angebot zum Erwerb einer Beteiligung unter der sogenannten Kontrollschwelle, also von bis zu 29,9 % des Grundkapitals, erstellt, basierend auf einem BaFin-genehmigten Angebotsdokument. Im nächsten Schritt haben die Anteilseigner einen Zeitraum von vier Wochen für die Akzeptanz des Angebots. Die Vorteile dieses Verfahrens liegen besonders in der ganzheitlichen Möglichkeit, allen Investoren inklusive der Retail-Investoren das Erwerbsangebot zu präsentieren. Zusätzlich gibt es im Rahmen dieser Methode die Möglichkeit, Aktien über den Markt zu erwerben. Das kann über die Börse erfolgen oder durch direkte Käufe von identifizierten Aktionären. Diese Käufe können vor der Bekanntmachung des Erwerbsangebots getätigt werden oder aber schon vor der Ankündigung. Bei direkten Käufen erfolgt dies durch ein sogenanntes Wallcrossing, bei dem die größten Anteilseigner am Zielunternehmen bereits vor der Veröffentlichung über das Erwerbsangebot in Kenntnis gesetzt werde und somit bereits erste unwiderrufliche Kaufvereinbarungen getroffen werden. Hierbei ist für den Käufer primär auszuloten, ob und bei welchen Preisniveaus institutionelle Anteilseigner abgabebereit sind.

Maßnahmen im Vorfeld einer P2P-Transaktion können erhebliche Auswirkungen auf die alternativen Prozessschritte bei den Transaktionen haben. So kann bereits der Kauf von nur einer Aktie der Zielgesellschaft den im Rahmen der P2P-Transaktion zu zahlenden Mindestpreis beeinflussen. Auch gilt es, das Insiderrecht zu beachten, so dass Investoren und Kaufinteressenten die Bestimmungen für den Insiderhandel berücksichtigen müssen. Aus diesem Grund sollten geeignete Maßnahmen immer eng mit den zuständigen Rechtsberatern abgestimmt werden.

Bei Family Offices, die das Vermögen von Unternehmerfamilien über Generationen anlegen, können bei Public-to-Private-Transaktionen zusätzlich steuerlich relevante Faktoren eine Rolle spielen, da z. B. Beteiligungen an Kapitalgesellschaften über 25 % erbschaftssteuerbegünstigt sein können (§§ 13a, 13b und 13c ErbStG). Mit dieser Strategie kann daher einerseits die Nachfolgeplanung und andererseits die strategische Erweiterung des eigenen Ökosystems im Family Office verfolgt werden.

Public-to-Private-Transaktionen: Beratung und Prozess

Als Resümee lässt sich festhalten, dass Public-to-Private-Transaktionen sowohl für strategische Investoren auf der Wachstumsseite der Unternehmen als auch für Finanzinvestoren wie Private-Equity-Gesellschaften eine spannende Alternative für Beteiligungsmöglichkeiten bieten können. Eine Doppelrolle können hierbei Single Family Offices einnehmen, die aus der Sicht eines Finanzinvestors und/oder eines Familienunternehmens agieren können und gleichzeitig ihren Ursprung im Unternehmertum wiederfinden. Die Bewertungsdiskrepanz zwischen Public- und Private-Märkten und das reichlich vorhandene Wachstumskapital bei Investoren dürften weiter zu einem Wachstum dieser Art von Transaktionen führen.

Berenberg zählt zu den führenden Beratungsunternehmen Europas und bietet ein vielfältiges Portfolio an erstklassigen Bank- und Beratungsdienstleistungen in den Bereichen Aktien, Investment Banking und Finanzmärkte. Wir setzen unsere Kunden konsequent an die erste Stelle, sei es bei institutionellen Kunden, Family Offices oder anspruchsvollen Privatkunden. Unser Geschäftsmodell zielt darauf ab, unseren Kunden dabei zu helfen, ihre zentralen Ziele zu verwirklichen. Das Family Office und Family-Owned-Business-Team betreut und berät Family Offices bei ihrer Gesamtvermögenssteuerung. Im Rahmen einer strategischen Betreuung werden gemeinsam mit den Family Offices und den Berenberg-Experten aus den Bereichen Investment Banking, Corporate Finance sowie Wealth and Asset Management komplexe Situationen schnell, kompetent und diskret gelöst – vom Aufbau einer Family-Office-Struktur über Finanzierungs- oder Asset-Management-Lösungen bis hin zu Direktbeteiligungen. Darüber hinaus verfügt Berenberg dank unseres Zugangs zu Unternehmen und einem weitreichenden Investorennetzwerk über eine hohe Kompetenz in der Beratung und Begleitung von Public-to-Private-Transaktionen.