Family Offices im Transformationsprozess

Traditionell wurden Investitionsansätze primär über das Verhältnis von Risiko und Rendite definiert. In den letzten Jahren ist eine weitere entscheidende Dimension hinzugekommen. Heutzutage berücksichtigen Investoren bei ihren Anlageentscheidungen zunehmend Nachhaltigkeitsaspekte. Dieser Wandel in der Finanzlandschaft erfordert von Single Family Offices (SFOs) eine grundlegende Überarbeitung ihrer Investitionsstrategien, um nicht nur den langfristigen Erhalt von Vermögenswerten sicherzustellen, sondern auch einen Beitrag zur nachhaltigen Transformation zu leisten.

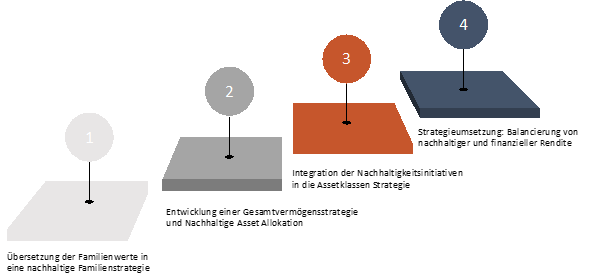

Der Generationswechsel innerhalb der SFOs verstärkt das Bewusstsein für die Notwendigkeit dieses Wandels zusätzlich und treibt die Entwicklung nachhaltiger Anlagestrategien voran. Vermögende Privatpersonen und Familienunternehmen sind dazu aufgerufen, als Vorreiter des gesellschaftlichen Fortschritts zu agieren und konkrete Nachhaltigkeitsaspekte in ihre Portfoliosteuerung einfließen zu lassen. Wir zeigen einen viergliedrigen Leitfaden für die Implementierung einer solchen nachhaltigen Anlagestrategie.

Prozess der Strategieentwicklung und Umsetzung

1. Übersetzung der Familienwerte in eine nachhaltige Familienstrategie

Zunächst gilt es, eine Familienphilosophie zu entwickeln, die eine grundlegende Diskussion über die Werte und Ziele der Familie sowie die Bedeutung von Nachhaltigkeit umfasst. Darauf aufbauend wird eine individuelle Familienstrategie entwickelt, die Nachhaltigkeitsaspekte integriert. Die Definitionen von Nachhaltigkeit und nachhaltigen Investieren variieren zwischen den Single Family Offices erheblich, wie unsere Befragungen ergeben haben. Die Ansätze reichen von Ausschlusskriterien, bei denen bestimmte Branchen oder Praktiken gemieden werden, über Positivkriterien, die gezielt in Unternehmen mit entsprechender Wirkung investieren, bis hin zur ESG Integration, welche ESG-Faktoren bei Investitionsentscheidungen berücksichtigen.

Sie bieten die Möglichkeit, direkten Einfluss auf Unternehmen auszuüben, um positive Veränderungen zu fördern. In SFOs existiert ein breites Spektrum an Nachhaltigkeitsansätzen. Dabei können illiquide und liquide Strategien hinsichtlich ihres Nachhaltigkeitsfokus variieren.

2. Entwicklung einer Gesamtvermögensstrategie und nachhaltige Asset Allokation

Im nächsten Schritt ist es von essenzieller Bedeutung, die entwickelte individuelle Nachhaltigkeitsphilosophie in eine Gesamtvermögensstrategie zu übersetzen. Diese umfasst die Planung und Verwaltung aller Vermögenswerte einer Familie, um ihre langfristigen finanziellen Ziele in Einklang mit ihren Werten und angestrebten Nachhaltigkeitszielen zu bringen. Wir haben Single Family Officer befragt, wie sie Nachhaltigkeitsparameter in ihre Investitionsentscheidungen integrieren. Dabei hat sich herausgestellt, dass die Einbindung der Familienmitglieder in den Investitionsprozess von essenzieller Bedeutung ist. Ihre Beteiligung ist entscheidend für die Definition der Investitionskriterien und die strategische Ausrichtung. Sie kann sowohl aktiv als auch passiv erfolgen, etwa durch Familienbeiräte oder die direkte Teilnahme an Investitionsentscheidungen. Die aktive Integration von Familienwerten in die Investitionsstrategie ist ein wiederkehrendes Thema, das die Familienmitglieder als zentrale Entscheidungsträger positioniert.

Nach Definition der nachhaltigen Familienphilosophie und der Zielsetzung folgt wie beim traditionellen Investmentansatz die Strategische (nachhaltige) Asset Allokation (SAA). Anwendungen wie das IMP-Tool und der IRIS+-Prozess sind besonders in Netzwerken wie Toniic, einem globalen Netzwerk für Impact-Investoren, verbreitet. Diese Werkzeuge ermöglichen eine systematische Bewertung von Investitionsmöglichkeiten, die wiederum in die Portfoliostruktur einfließen.

Laut den befragten SFOs handelt es sich im illiquiden Bereich häufig um Direktinvestments, die auf Nachhaltigkeit und Impact fokussiert sind. Auch im liquiden Bereich ist die Einhaltung von ESG-Kriterien von entscheidender Bedeutung.

3. Integration der Nachhaltigkeitsinitiativen in die Assetklassen-Strategie

Um eine Gesamtvermögensstrategie umzusetzen, orientieren sich SFOs im dritten Schritt oftmals an den globalen Nachhaltigkeitsinitiativen. Diese dienen als Orientierungsrahmen für Investitionsentscheidungen. Dabei ist es von SFO zu SFO unterschiedlich, welche von ihnen die Investitionsentscheidungen prägt.

Zu den globalen Nachhaltigkeitsinitiativen, die von SFOs in Betracht gezogen werden, gehört das Konzept der Planetaren Grenzen, die SDGS oder das Pariser Klimaabkommen. Das Konzept der Planetaren Grenzen definiert neun Schwellenwerte für Erdsystemprozesse, deren Überschreitung schwerwiegende Umweltschäden riskiert. Es betont die Dringlichkeit, menschliche Aktivitäten innerhalb dieser Grenzen zu halten. Die UN-Ziele für nachhaltige Entwicklung, Sustainable Development Goals (SDGs), bieten einen globalen Handlungsaufruf zur Beendigung der Armut, zum Schutz des Planeten und zur Förderung von Wohlstand in 17 Zielen. Das Pariser Abkommen zielt darauf ab, die globale Erwärmung deutlich unter 2 Grad Celsius zu halten und den Temperaturanstieg auf 1,5 Grad Celsius zu begrenzen.

Die Orientierung an Nachhaltigkeitsinitiativen wird zu einem wesentlichen Element, das die traditionelle Investitionslogik erweitert und den Grundstein für verantwortungsvolles Investieren legt. Auf Basis der globalen Nachhaltigkeitsinitiativen definieren SFOs ihre Nachhaltigkeitsziele und richten ihre Assetklassen-Strategien entsprechend aus.

4. Strategieumsetzung: Balancierung von nachhaltiger und finanzieller Rendite

Der letzte Schritt in der Strategieumsetzung umfasst die praktische Anwendung und Implementierung der entwickelten Familien-, Gesamtvermögens-, und Assetklassen-Strategien und erfordert eine sorgfältige Balancierung zwischen nachhaltiger und finanzieller Rendite. Dies umfasst weitreichende Überlegungen zur Investitionspolitik und Unternehmensethik – insbesondere bei Investitionen in Aktien, Beteiligungen und Anleihen nachhaltiger Unternehmen im Vergleich zu nicht nachhaltigen Firmen. Nachhaltige Investitionen in solche Assetklassen weisen oft ein geringeres Risiko auf, da sie sich auf langfristige, sozial und ökologisch verantwortungsvolle Praktiken konzentrieren. Diese stehen im Einklang mit neuen regulatorischen Trends und Verbraucherpräferenzen, was das Risiko von regulatorischen Strafen und Marktschwankungen verringert. Unternehmen, die solche nachhaltigen Praktiken verfolgen, zeigen in der Regel eine stärkere Governance und besseres Risikomanagement. Das mindert die Risiken in Bezug auf soziale und ökologische Probleme und stabilisiert und verbessert damit die finanzielle Leistung. Darüber hinaus werden diese Investitionen zunehmend durch staatliche Anreize und sich verändernde Wirtschaftspolitiken unterstützt, die nachhaltige Entwicklung fördern und somit eine stabilere Investitionsumgebung schaffen. Unsere Interviews unterstreichen, dass die Integration von nachhaltigen Überlegungen in Investitionsentscheidungen zunehmend als komplementär zu finanziellen Erwägungen betrachtet wird. Um diese Balance zu wahren, verfolgen SFOs unterschiedliche Ansätze.

Während für einige der interviewten SFOs die finanzielle Rendite lediglich weiterhin im Vordergrund steht, sind andere SFOs der Meinung, dass Nachhaltigkeit und Profitabilität nicht zwangsläufig im Widerspruch stehen müssen.

Insgesamt streben SFOs danach, eine Synthese aus finanziellen Renditen und Nachhaltigkeitszielen zu schaffen. Diese Entwicklung zeigt, dass Nachhaltigkeit zunehmend als integraler Bestandteil erfolgreicher Investitionsstrategien gilt, wodurch der langfristige Wert des Portfolios gesteigert werden kann.

Fazit

Der Leitprozess zur Nachhaltigkeitstransformation umfasst die Übersetzung der Familienwerte in eine Investmentphilosophie, die Entwicklung einer Gesamtvermögensstrategie mit nachhaltiger Asset Allokation, die Integration globaler Nachhaltigkeitsinitiativen in die Assetklassen-Strategie und die Balancierung von nachhaltiger und finanzieller Rendite in der Umsetzung. Dadurch können SFOs sicherstellen, dass ihre Investitionen sowohl ethischen als auch finanziellen Anforderungen gerecht werden.