Warum profitable Wachstumsunternehmen Aktionären hohe Renditen bieten können – auch in Phasen von Value-Outperformance

Das neue Jahr begann an den Aktienmärkten mit einer merklichen Korrektur höher bewerteter Wachstumstitel, während Value-Werte aufgrund drohender Zinsanstiege und einer restriktiveren Rhetorik der US-Notenbank hinzugewinnen konnten. Seit Jahresbeginn büßten Wachstums- gegenüber Value-Titeln in Europa ca. 15% ein. Gewinner der Vorjahre wurden abverkauft, günstiger bewertete Verlierer der Vorjahre stiegen dagegen an. In diesem Spotlight legen wir dar, warum wir davon überzeugt sind, dass profitable Wachstumsunternehmen auch bei steigenden Zinsen attraktive Renditen bieten können und warum solides Wachstum selbst bei höher bewerteten Aktien nach dem Platzen der Tech Bubble 2000 zu Outperformance führte. Unsere Analyse zeigt, dass auch in solch einem Umfeld weiterhin das Gewinnwachstum, gute Kapitalrenditen und die Attraktivität des Geschäftsmodells die entscheidenden Einflussgrößen für die langfristige Aktienkursentwicklung bleiben.

Von 2000 bis 2003 machte profitables Gewinnwachstum den Unterschied

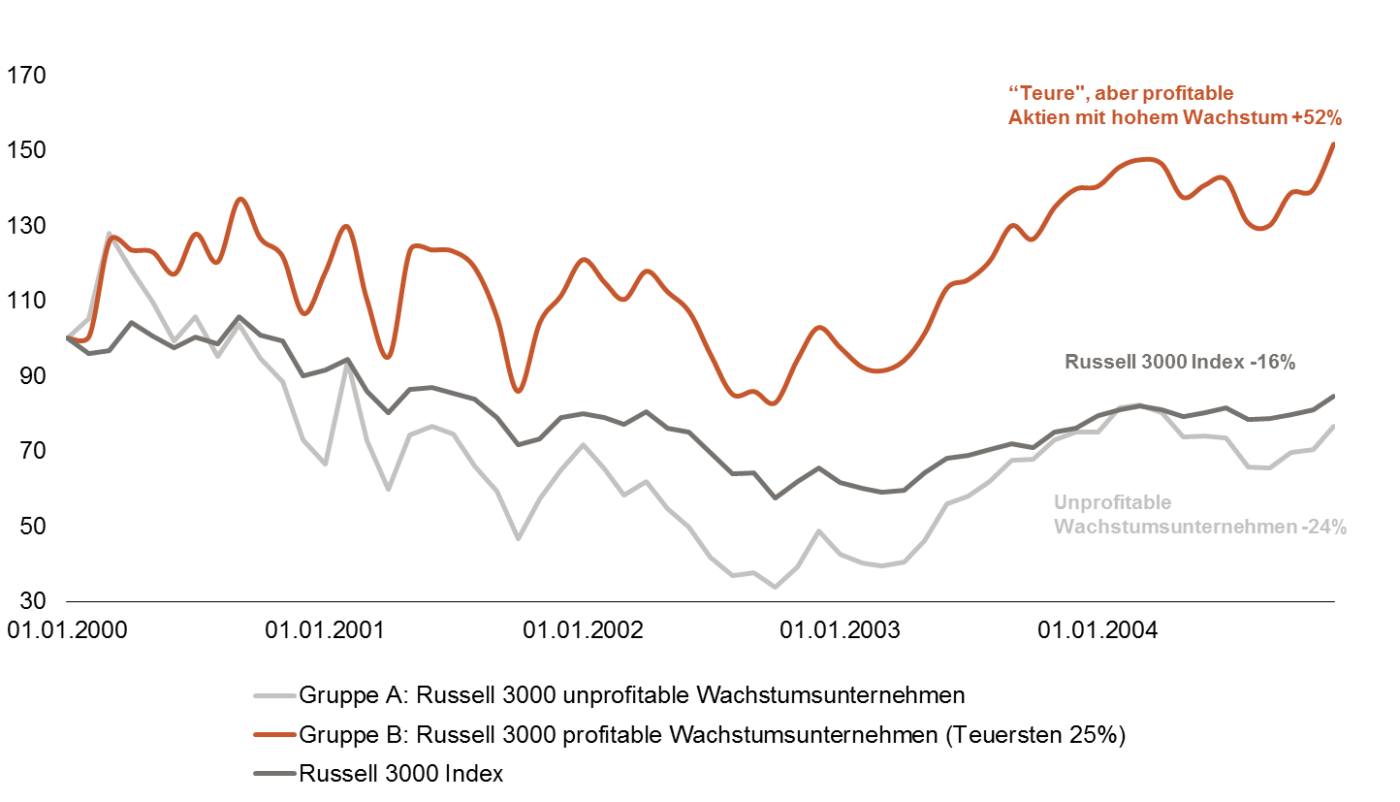

Der „New Economy Crash“ von 2000 bis 2003 war über die letzten Dekaden betrachtet eine der schlechtesten Marktphasen für Wachstumstitel. Gemessen am Russell 3000 Growth Index büßten Wachstumswerte ggü. dem Gesamtmarkt über 20% an Performance ein und erlitten auf Dollar-Basis einen Drawdown von über 60%. Unter der Oberfläche war das Bild jedoch sehr heterogen: Während nicht profitable Wachstumsunternehmen in der Spitze über drei Viertel ihres Wertes einbüßten (Gruppe A), konnten die teuersten 25% profitabler Wachstumsunternehmen eine signifikante Überrendite erwirtschaften und über 60% besser abschneiden als der Gesamtmarkt (Gruppe B). Dies war vor allem durch das Gewinnwachstum getrieben, denn Unternehmen in Gruppe B konnten ihre Erträge um durchschnittlich 15% p.a. von 2000 bis 2003 steigern, während der Gesamtmarkt nur ein Gewinnwachstum von 4% p.a. verbuchte. Eine hohe Bewertung (53x Vorjahresgewinn in 2000 für Gruppe B) hatte insofern nicht per se eine schlechtere Kursentwicklung zur Folge, sondern es kam vor allem auf die Profitabilität des Wachstums an.

Abb. 1: Vergleich hoch bewerteter profitabler und unprofitabler Wachstumsunternehmen während des „New Economy“ Crash

Auch in der aktuellen Marktphase ist zu beobachten, dass gerade unprofitable Wachstumsunternehmen besonders stark verlieren, welche in unseren Portfolios jedoch kaum vertreten sind. Profitable Wachstumsunternehmen mit hoher Qualität haben in den letzten Wochen zwar ebenfalls an Wert eingebüßt, jedoch glauben wir, dass sich die Aktienkursentwicklung bei diesen Unternehmen langfristig am Ertragswachstum orientieren wird.

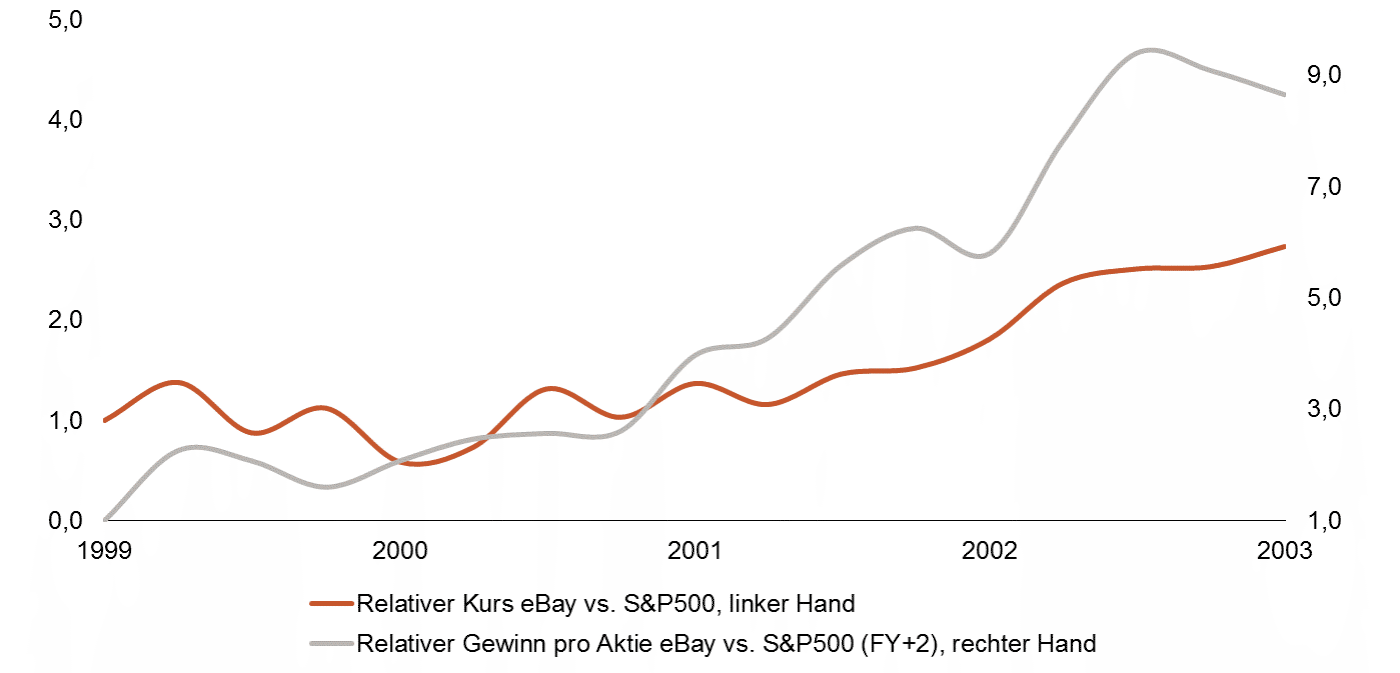

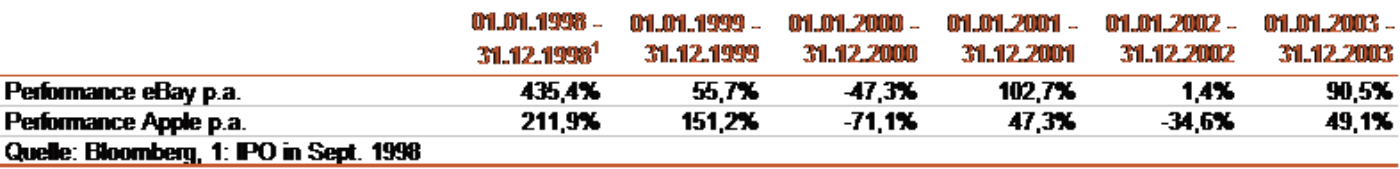

Dies zeigt sich gut an diversen Beispielen aus der schwierigen Marktphase zu Beginn des Jahrtausends. So konnte beispielsweise der Online-Marktplatz eBay die Gewinne relativ zum S&P500 stetig steigern, was für Investoren trotz einer hohen Bewertung (60x 2002E Gewinn im Frühjahr 2000) mit einer deutlichen Überrendite im Vergleich zum Index belohnt wurde (Abb. 2). Dies ist insofern beachtlich, weil eBay schon vor dem Einbruch der Nasdaq von 1998 bis Anfang 2000 mit einem Kursanstieg von über 700% eine sehr gute Performance zeigte. Dennoch konnte eBay diese Überrendite dank stetig steigender Gewinnschätzungen während des sich anschließenden Bärenmarktes sogar weiter ausbauen.

Abb. 2: Relative Aktienkurs- und Gewinnentwicklung von eBay

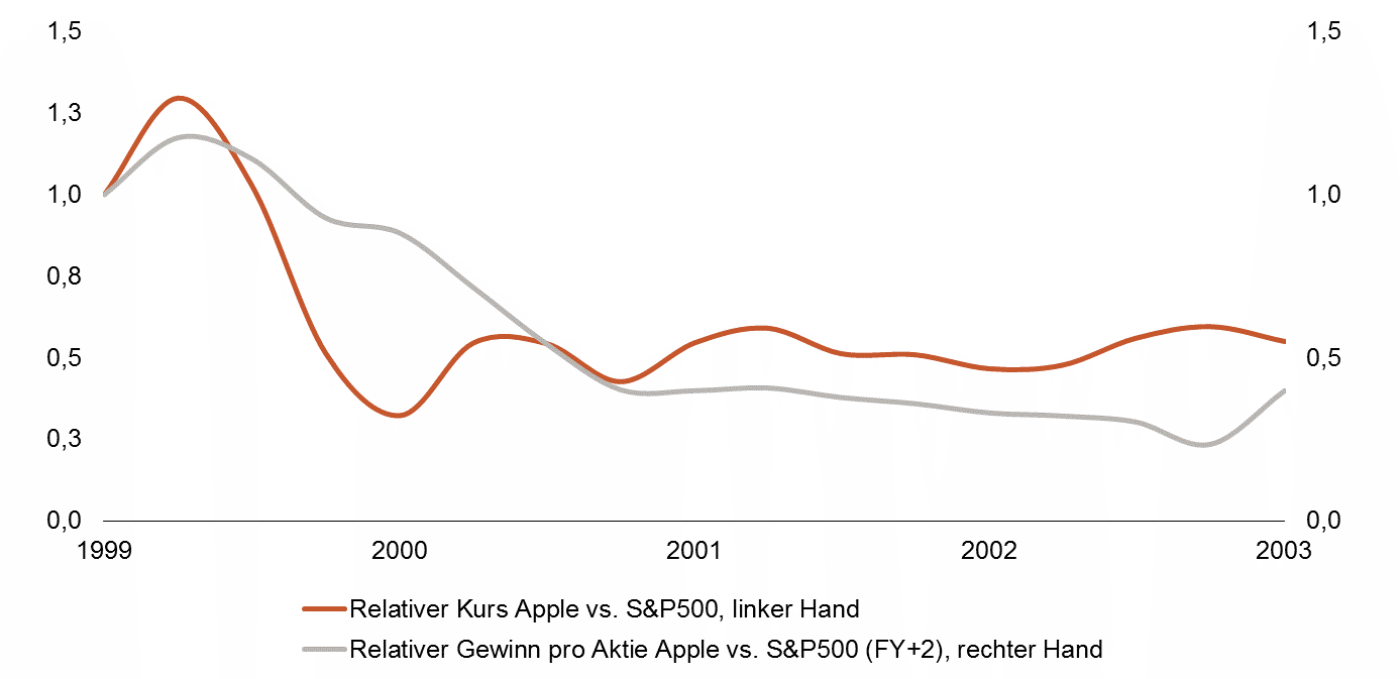

Für ein anderes Wachstumsunternehmen aus dieser Zeit, Apple, lässt sich der umgekehrte Fall aufzeigen. Während sich der Kurs der Apple Aktie von 1998 bis 2000 ebenfalls vervielfachte, folgte hierauf von 2000 bis 2003 ein deutlicher Abverkauf (Abb. 3), der vor allem im Zusammenhang mit sinkenden Gewinnschätzungen stand.

Abb. 3: Relative Aktienkurs- und Gewinnentwicklung von Apple

Wie die beiden Beispiele zeigen, kann es zwar kurzfristig immer zu Veränderungen des Bewertungsniveaus kommen, für mittel- bis langfristig orientierte Investoren ist jedoch das Gewinnwachstum und nicht die Veränderung des Bewertungsniveaus letztlich der entscheidende Treiber, um übergeordnet hohe Renditen zu erwirtschaften.

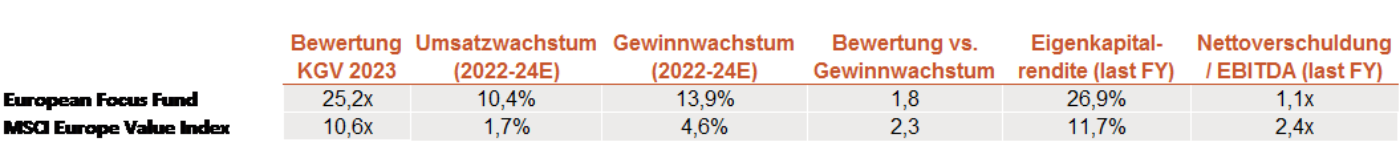

Value Titel zeigen kaum nachhaltiges Ertragswachstum

Während die Unternehmen in unseren Fonds im Durchschnitt mit deutlich zweistelligen Raten profitabel wachsen und von strukturellen Trends profitieren, mangelt es den meisten Unternehmen in Value Sektoren an Ertragswachstum, und dies schon über einen langen Zeitraum in den meisten Fällen. So haben beispielsweise Finanzwerte, Grundstoffe und Energietitel sowohl bei den Bewertungsniveaus als auch bei ihren Gewinnschätzungen das Vorkrisenniveau erreicht und zeigen auf Sicht der kommenden zwei Jahre nur niedriges einstelliges und in manchen Sub-Sektoren sogar negatives Gewinnwachstum. Dies wird auch bei einem direkten Vergleich mit unserem Portfolio deutlich: So soll der Gewinn des durchschnittlichen Unternehmens im European Focus Fund laut Bloomberg von 2022 bis 2024 fast dreimal so stark wachsen wie im MSCI Europe Value Index (vgl. Abbildung 4). Die Unternehmen in unseren Portfolios sind insofern nicht von einer Ausweitung ihrer Bewertungsniveaus abhängig, sondern können auf der Basis nachhaltiger und hoher Gewinnsteigerungen Überrenditen zum Gesamtmarkt erzielen. Hinzu kommt eine deutlich höhere Qualität unserer Unternehmen, was anhand besserer Eigenkapitalrenditen und Verschuldungskennzahlen in Abbildung 4 verdeutlicht wird. Gerade da sich die durchschnittliche Bewertung unserer Portfolios wieder auf das Niveau von 2019 bewegt hat – die Corona-bedingte Bewertungsprämie ist somit abgebaut – sollte das Wachstum der einzelnen Firmen wieder im Vordergrund stehen. (siehe dazu unsere Publikation „Auswirkungen der Rotation auf unsere Portfolios“ vom 4. Februar 2022)

Abb. 4: Wachstums- und Qualitätskennzahlen unserer Unternehmen im Vergleich zu Value-Aktien

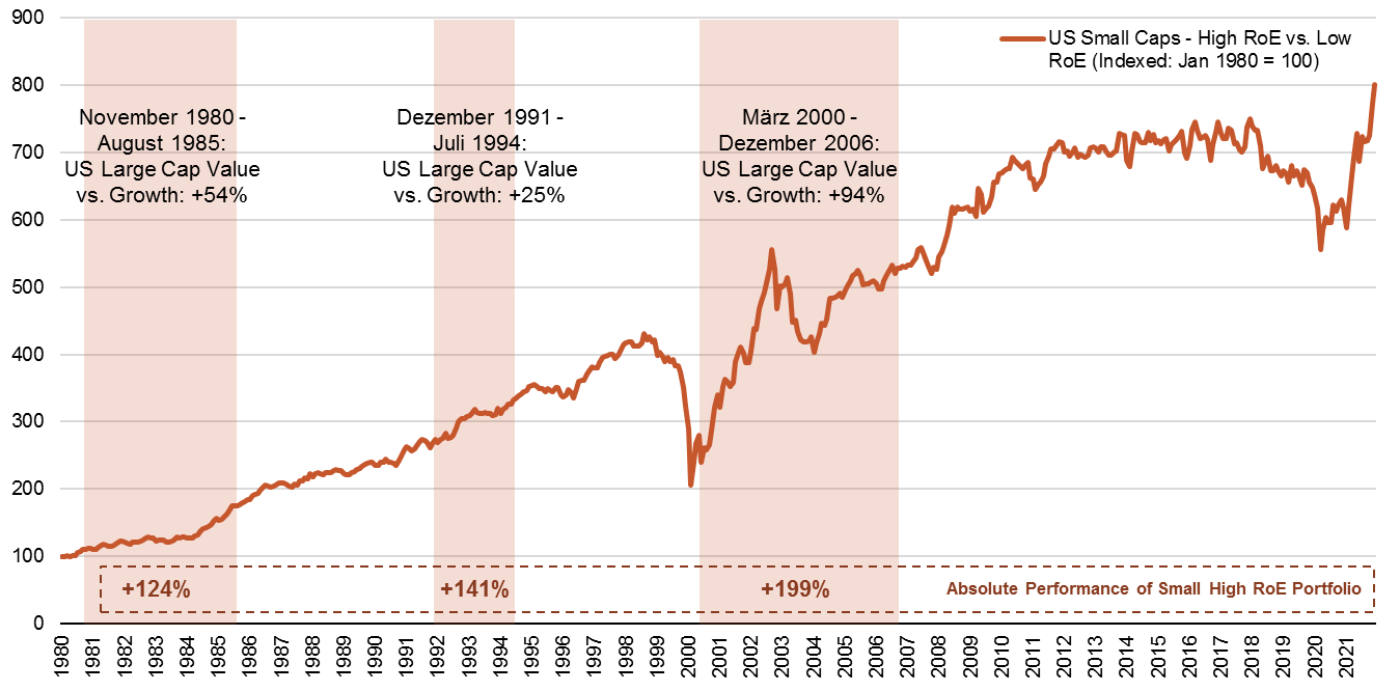

Hohe Kapitalrenditen als unterstützender Faktor für unsere Portfolios unabhängig von Marktrotationen

Wie bereits beschrieben sind für uns nachhaltige Ertragssteigerungen bei der Aktienauswahl entscheidend. Dabei kommt es für uns besonders auf die Fähigkeit eines Unternehmens an, Reinvestitionen zu hohen Kapitalrenditen tätigen zu können. In diesem Zusammenhang fällt auf, dass sich Unternehmen mit hohen Eigenkapitalrenditen in vergangenen Marktphasen mit Value-Outperformance deutlich besser schlagen konnten als Unternehmen, welche ihre Kapitalkosten kaum oder gar nicht verdienen (aufgrund niedriger Bewertungen häufig im Value-Bereich zu finden). Dies wird in Abbildung 5 für Small Caps, also ein besonders breites Universum an Aktien, gegenübergestellt. Die rote Linie zeigt die Überrendite von Unternehmen mit hohen Kapitalrenditen (top 30%) im Vergleich zu Unternehmen mit niedrigen Kapitalrenditen (unterste 30%). Insgesamt ist die Outperformance von Unternehmen mit hohen Kapitalrenditen über die Zeit hinweg sehr konsistent und ein struk-tureller Treiber für unsere Portfolios. Man erkennt zudem, dass die Überrendite auch in Phasen deutlicher Value Outperformance weiterhin Bestand hat. So haben sich beispielsweise von März 2000 bis Dezember 2006 Value Titel in den USA um durchschnittlich 94% besser entwickelt als US-Wachstumswerte. Dennoch konnten Unternehmen mit hohen Kapitalrenditen im Vergleich zu Unternehmen mit niedriger Eigenkapitalverzinsung über diesen Zeitraum insgesamt eine Überrendite von fast 200% erzielen. Zusammenfassend bietet unser Fokus auf Qualitätsaktien mit hohen Kapitalrenditen insofern eine Art Schutzschirm in Phasen längerer Value Outperformance.

Die Kapitalrendite der Unternehmen in unseren Portfolios liegt aktuell etwa doppelt so hoch wie die der Benchmark, weshalb wir glauben, dass unsere Unternehmen auch in Zukunft nachhaltig profitabel wachsen und eine Überrendite im Vergleich zum Gesamtmarkt erzielen können.

Abb. 5: Langfristige Überrendite von Small Caps mit hohen Kapitalrenditen

Zusammengefasst glauben wir:

- Dass die mittel- bis langfristige Aktienkursentwicklung primär vom Gewinnwachstum eines Unternehmens bestimmt wird.

- Dass Unternehmen mit guter Marktstellung, Cashflows und hohen Kapitalrenditen unabhängig von der Marktphase eine nachhaltige Überrendite gegenüber dem Gesamtmarkt erzielen können, wie in der Vergangenheit gezeigt.

- Dass das aktuelle Marktumfeld mit deutlich reduzierten Bewertungsniveaus und unverändert guten Ertragsaussichten für unsere Unternehmen attraktive Einstiegsniveaus bietet.

Autoren

Matthias Born

Matthias Born ist seit 2017 CIO Equities und seit 2019 zudem Head of Investments im Wealth and Asset Management. Er begann seine Karriere 2001 bei Allianz Global Investors (AGI), wo er von 2002 bis 2017 Portfolios für europäische Small-Caps, europäische Wachstumstitel und deutsche Aktien verwaltete. In den 16 Jahren bei AGI hat er zwei sehr erfolgreiche Aktienfranchises aufgebaut und verantwortete Kundengelder in zweistelliger Milliardenhöhe. Matthias Born hat über zwei Jahrzehnte eine ausgezeichnete Erfolgsbilanz vorzuweisen und wurde für seine herausragende und beständige Performance mehrfach ausgezeichnet. Er studierte an der Universität Würzburg und hält einen Abschluss in Betriebswirtschaftslehre.

Tim Gottschalk

Tim Gottschalk ist seit Januar 2022 Portfoliomanager bei Berenberg. Er begann seine berufliche Laufbahn im Berenberg International Graduate Programme mit Einsätzen im Asset Management, Wealth Management und Equity Research. Tim Gottschalk hält einen Bachelor of Science in Business Administration und einen Master of Science in Finance mit Distinction von der Universität zu Köln mit Auslandsaufenthalten in Dublin und Stockholm.